# 서면-2023-법인-1263, 2023.06.08

[ 제 목 ]

중소기업이 2022년에 고용증대세액공제를 받은 경우 2024년까지 조특법§29의7에 따라 고용증대세액공제를 적용하며, 2023년에 2022년보다 상시근로자 수가 증가하는 경우 고용증대세액공제와 통합고용세액공제 중 선택하여 세액공제 적용하는 것임

[ 질 의 ]

법인은 수도권 밖의 중소기업으로 ´21∼´23년 상시근로자 현황은 다음과 같음.

* ´16사업연도까지는 중소기업 제외 업종이었음.

- ´22년 상시근로자 수 증가로 총 43,774천원*을 고용증대세액공제 적용받음.

* 청년등 : 39,000천원(3.00명 × 1,300만원), 청년등 외 : 4,774천원(0.62명 × 770만원)

´23년 통합고용세액공제 적용 시 2차년도 공제 적용 방법

<갑설> 조특법§29의7①(고용증대세액공제)에 따른 ‘22년도 공제세액(43,774천원)을 ‘23년에 적용

<을설> ´22년 고용증가인원에 조특법§29의8①(통합고용세액공제)1호 및 2호의 금액을 곱한 금액(52,390천원)으로 적용

* 청년등 : 46,500천원(3.00명 × 1,550만원), 청년등 외 : 5,890천원(0.62명 × 950만원)

<병설> 통합고용세액공제 적용 시 고용증대세액공제를 중복하여 받을 수 없으므로 2차년도 공제 불가

[ 회 신 ]

중소기업인 내국법인이 2022년 12월 31일이 속하는 과세연도에 대해 조세특례제한법 제29조의7(고용을 증대시킨 기업에 대한 세액공제) 따라 세액공제를 받은 경우, 2023년 12월 31일이 속하는 과세연도와 2024년 12월 31일이 속하는 과세연도까지 조세특례제한법 제29의7(고용을 증대시킨 기업에 대한 세액공제) 규정을 적용하여 세액공제하는 것임

또한, 2023년 12월 31일(또는 2024년 12월 31일)이 속하는 과세연도(이하 ‘해당 과세연도’)의 상시근로자 수가 직전 과세연도 보다 증가하는 경우, 해당 과세연도에는 조세특례제한법 제29조의7(고용을 증대시킨 기업에 대한 세액공제)과 같은 법 제29의8(통합고용세액공제) 중 어느 하나를 선택하여 세액공제를 적용하고 이후 과세연도의 추가 공제 시에도 당초 선택한 공제방법을 적용하는 것임.

# 조세특례제한법 제29조의7 (고용을 증대시킨 기업에 대한 세액공제)

① 내국인(소비성서비스업 등 대통령령으로 정하는 업종을 경영하는 내국인은 제외한다. 이하 이 조에서 같다)의 2024년 12월 31일이 속하는 과세연도까지의 기간 중 해당 과세연도의 대통령령으로 정하는 상시근로자(이하 이 조에서 "상시근로자"라 한다)의 수가 직전 과세연도의 상시근로자의 수보다 증가한 경우에는 다음 각 호에 따른 금액을 더한 금액을 해당 과세연도와 해당 과세연도의 종료일부터 1년(중소기업 및 중견기업의 경우에는 2년)이 되는 날이 속하는 과세연도까지의 소득세(사업소득에 대한 소득세만 해당한다) 또는 법인세에서 공제한다.

1. 청년 정규직 근로자, 장애인 근로자, 60세 이상인 근로자 등 대통령령으로 정하는 상시근로자(이하 이 조에서 "청년등상시근로자"라 한다)의 증가한 인원 수(증가한 상시근로자의 인원 수를 한도로 한다)에 400만원[중견기업의 경우에는 800만원, 중소기업의 경우에는 1,100만원(중소기업으로서 수도권 밖의 지역에서 증가한 경우에는 1,200만원)]을 곱한 금액. 다만, 2021년 12월 31일이 속하는 과세연도부터 2022년 12월 31일이 속하는 과세연도까지의 기간 중 수도권 밖의 지역에서 증가한 청년등상시근로자의 인원 수(증가한 상시근로자의 인원 수를 한도로 한다)에 대해서는 500만원(중견기업의 경우에는 900만원, 중소기업의 경우에는 1,300만원)을 곱한 금액으로 한다.

2. 청년등상시근로자 외 상시근로자의 증가한 인원 수(증가한 상시근로자 인원 수를 한도로 한다) × 0원(중견기업의 경우에는 450만원, 중소기업의 경우에는 다음 각 목에 따른 금액)

가. 수도권 내의 지역에서 증가한 경우: 700만원

나. 수도권 밖의 지역에서 증가한 경우: 770만원

# 조세특례제한법 제29조의8 (통합고용세액공제)

<2022.12.31. 개정, 법률 제19199호>

① 내국인(소비성서비스업 등 대통령령으로 정하는 업종을 경영하는 내국인은 제외한다. 이하 이 조에서 같다)의 2025년 12월 31일이 속하는 과세연도까지의 기간 중 해당 과세연도의 대통령령으로 정하는 상시근로자(이하 이 조에서 "상시근로자"라 한다)의 수가 직전 과세연도의 상시근로자의 수보다 증가한 경우에는 다음 각 호에 따른 금액을 더한 금액을 해당 과세연도와 해당 과세연도의 종료일부터 1년(중소기업 및 중견기업의 경우에는 2년)이 되는 날이 속하는 과세연도까지의 소득세(사업소득에 대한 소득세만 해당한다) 또는 법인세에서 공제한다.

1. 청년 정규직 근로자, 장애인 근로자, 60세 이상인 근로자 또는 경력단절 여성 등 대통령령으로 정하는 상시근로자(이하 이 조에서 "청년등상시근로자"라 한다)의 증가 인원 수(전체 상시근로자의 증가 인원 수를 한도로 한다)에 400만원[중견기업의 경우에는 800만원, 중소기업의 경우에는 1,450만원(중소기업으로서 수도권 밖의 지역에서 증가한 경우에는 1,550만원)]을 곱한 금액

2. 청년등상시근로자를 제외한 상시근로자의 증가 인원 수(전체 상시근로자의 증가 인원 수를 한도로 한다) × 0원(중견기업의 경우에는 450만원, 중소기업의 경우에는 다음 각 목에 따른 금액)

가. 수도권 내의 지역에서 증가한 경우: 850만원

나. 수도권 밖의 지역에서 증가한 경우: 950만원

# 조세특례제한법 제127조 (중복지원의 배제)

⑪ 제29조의8제1항은 제29조의7 또는 제30조의4에 따른 공제를 받지 아니한 경우에만 적용한다. <신설 2022.12.31>

現 법률 검토 후 적용要 / 법적판단,권리주장 효력 없음.(무단전재,재배포금지)

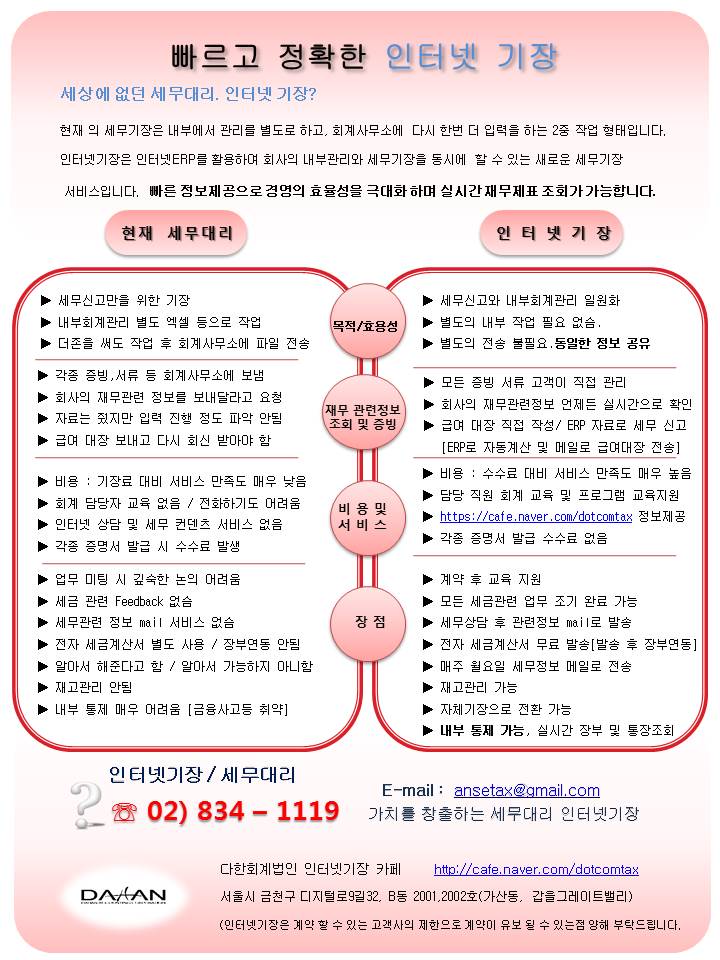

세상에 없던 인터넷기장이란?

내용상 오류 댓글 부탁드리며, / (관련 상담 문의는 클릭)

이카운트ERP 세무대행/회계대행/결산/세무조정 전문 회계법인.

세무,회계 정보 카페-인터넷기장카페

'세무, 회계' 카테고리의 다른 글

| 제30조의4(중소기업 사회보험료 세액공제)/ 21년귀속과 22년귀속 차이 (21년귀속은 감소시 추징규정없는게 맞는지?) (0) | 2024.02.28 |

|---|---|

| 23년 12월말 결산법인 결산시, 외화 적용환율(기준환율 / 재정환율) (1) | 2024.02.27 |

| 화물차량의 통합투자세액공제 가능여부?통합투자세액공제 가능한 자산은? (0) | 2024.02.26 |

| 국세환급금 충당청구(동의)서/국세기본법 시행규칙 [별지 제19호의2서식] <개정 2021. 3. 16.> (1) | 2024.02.24 |

| 직원들의 숙소로 사용하기 위하여 지급하는 임차료가 손금에 해당하는지 여부 (1) | 2024.02.23 |